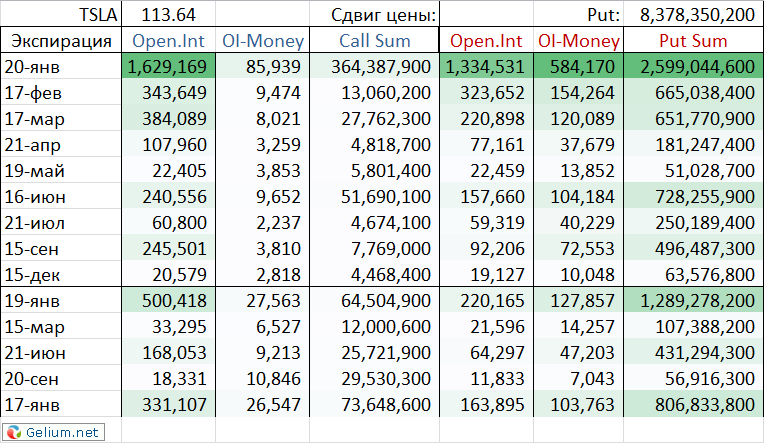

О силе опционного рычага на примере завала Теслы.В данный момент, выплаты по путам с экспирацией 20 января составляют 2,599,044,600$:

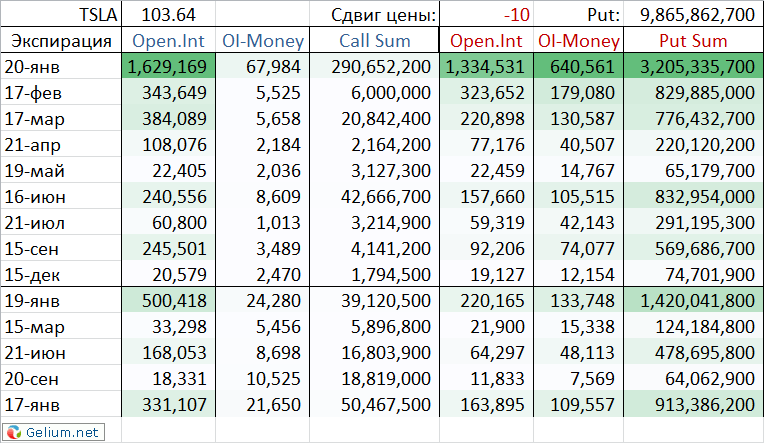

При падении цены вниз на 10$ выплаты составят 3,205,335,700$:

Падение цены на 10$ потенциально влечет для опционных меркет мейкеров потерю 3,205,335,700-2,599,044,600=606,291,100$. Сумма не маленькая. Чтобы компенсировать такие убытки из-за снижения цены на 10$, надо продать акции и захеджировать риск убытков.

Предположим, что опционный маркет мейкер умудрится продать нужный объем акций по цене в 113.64$. Для получения прибыли в 606,291,100$ нужно продать 606,291,100/10=60,629,110 акций, так как одна акция принесет 10$ прибыли от короткой позиции.

Средний оборот в сутки по акциям Теслы составлял от 80-120 миллионов акций:

Одномоментая продажа маркет мейкерами всех 60 миллионов акций обрушит цену, что вызовет еще большие убытки маркет мейкеров. Поэтому на исполнение по 113.64 надеяться не стоит. Предположим, что средняя цена хеджирования короткой позицией составит 108.64. Для продажи в шорт 60,629,110 акций по цене 108.64 потребуется продажа акций на скромную сумму 6,586,746,510$. Надо продать на 6.5 миллиарда долларов акции, чтобы не получить убыток в 600 миллионов долларов. Для покупателей путов опционные маркет мейкеры в итоге обеспечивают рычаг 10.8.

Вот таким образом, казалось бы скромные выплаты по опционам, обеспечивают стремительный обвал или взлет активов, если в деньги уходят опционы с существенным объемом выплат.

Немного лирики про Теслу.Безусловно, многих медведей по Tesla не хватило надолго. Некоторые из них были вынуждены отменить ставки и закрыть позиции с убытком во время стремительного роста акций компании. По данным S3, совокупные рыночные потери от торговли составили колоссальную сумму в $51 млрд в 2020 и 2021 гг.

...

Объем коротких позиций по Tesla достиг пика в январе 2021 года свыше $51 млрд, но, по данным S3, в 2022 году он сократился в среднем до $19.3 млрд. В настоящее время примерно 3% акций в свободном обращении продаются без покрытия по сравнению со средним показателем 10% в 2020 году.

...

В серии твитов в этом году Маск обвинил Гейтса в коротких продажах акций Tesla на $500 млн. Гейтс прямо не ответил на вопросы о том, шортил ли он лично акции, на саммите CEO Council Summit Wall Street Journal в мае. Представитель Gates Foundation не сразу ответил на запрос о комментариях.

Слить 51 ярд на шорт сквизе - феноменальное упорство и глупость. Стоять против тренда и так долго сливать, это конечно впечатляет.

С тех пор как Илон Маск купил Twitter, стоимость акций Tesla упала более чем в 2 раза. За год с небольшим он продал акций Tesla почти на 40 миллиардов долларов (в четыре подхода), в основном для поддержания жизнеспособности Twitter. Естественно, все это было в ущерб тем, кто все еще владеет акциями Tesla. Но в своих попытках развеять эти опасения Маск, по сути, постоянно лгал инвесторам (обещая каждый раз, что в будущем он не будет продавать акции, но каждый раз нарушал свое обещание), что, в свою очередь, только давало инвесторам еще больше поводов не доверять Маску и бежать из компании.

Маск и компания - красавчики. Нагнули шортистов. Напихали за щеку хомякам, которые хайповали на шорт сквизе. Забрали профит и свалили. В итоге отымели и шортистов, и лонгистов. И что самое главное - всё сделали вовремя.

Пара скриншотов с прибылью по путам. Порадуемся за медведей их небольшой компенцации по путам.